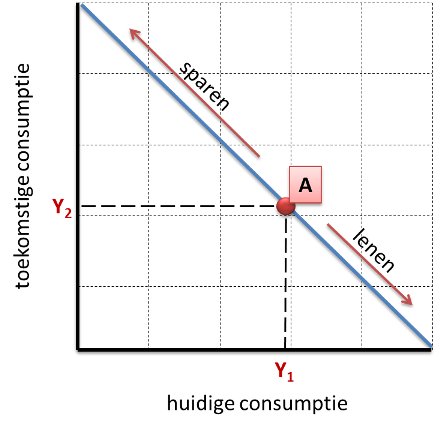

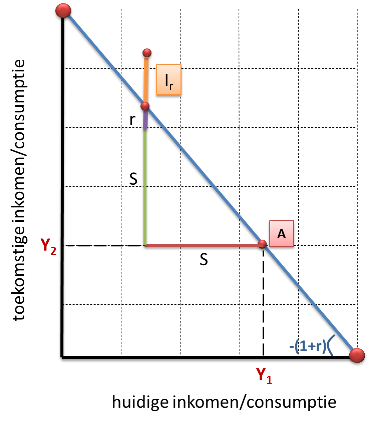

Met behulp van een budgetlijn kunnen we ook zichtbaar maken dat er een ruil mogelijk is tussen huidige en toekomstige bestedingen. We spreken dan van een intertemporele budgetlijn.

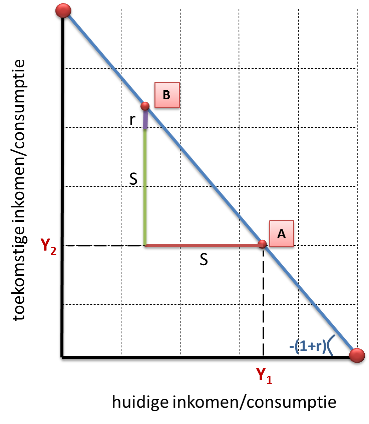

Je kunt in het heden méér consumeren door te lenen, maar dan zul je in de toekomst minder kunnen besteden.

Of je spaart, zodat je in de toekomst meer kunt consumeren. Dat gaat dan wel ten koste van je huidige bestedingsmogelijkheden.

Dit negatieve verband tussen huidige en toekomstige bestedingsmogelijkheden kunnen we weergeven met een budgetlijn.

Waarbij:

Y1 = huidige inkomen

Y2 = toekomstige inkomen

Bij het opstellen van de intertemporele budgetlijn wordt verondersteld dat deze persoon rationele keuzes maakt.

Daartoe is een goede ‘kristallen bol’ nodig: je moet weten wat er in de toekomst gebeurt om de juiste keuze te kunnen maken.

Aan deze voorwaarde voldoet de praktijk natuurlijk niet.

Punt A op de grafiek is het neutrale punt, waarbij noch gespaard noch geleend wordt.

Of een persoon een netto-lener of netto-spaarder is, heeft onder andere te maken met de hoogte (en het verloop) van zijn inkomen en zijn tijdsvoorkeur.

De intertemporele budgetlijn: tekenen

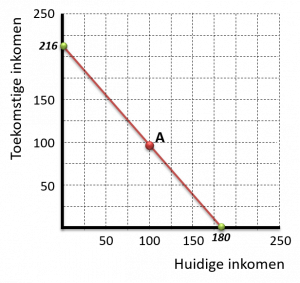

Stel:

Het toekomstige inkomen = € 96.000

Het huidige inkomen = € 100.000

De nominale rente over deze periode = 20%

Om de intertemporele budgetlijn te tekenen rekenen we de 0-punten uit:

Je kunt in het heden maximaal beschikken over een bedrag van:

Je kunt dus in het heden over maximaal € 180.000 beschikken.

Je kunt in de toekomst maximaal beschikken over een bedrag van:

Je kunt in de toekomst dus over maximaal € 216.000 beschikken.

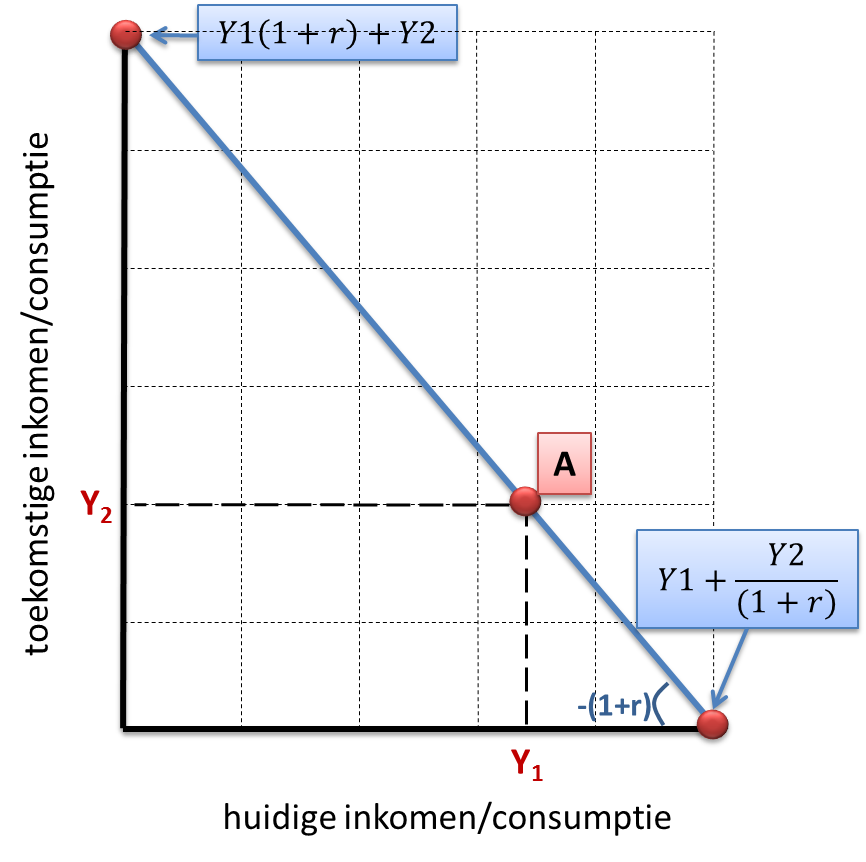

Nu iets abstracter: in pure formule

De rente geeft aan hoeveel ons spaargeld groeit.

Om de intertemporele budgetlijn te tekenen, reken we de 0-punten uit:

We kunnen álle bestedingen uitstellen naar de toekomst.

Dan kunnen we Y2 uitgeven en Y1 + de ontvangen rente daarover.

We kunnen álle bestedingen naar het heden halen.

We kunnen dan beschikken over Y1 én de contante waarde van Y2.

De beide berekeningen staan in de grafiek aangegeven.

De helling van de budgetlijn wordt bepaald door het gebruikte rentepercentage.

Investeren in plaats van sparen

Door het geld niet te sparen, maar te investeren kan een bedrijf de toekomstige inkomsten vergroten. Daartoe moet de investering natuurlijk wel meer opleveren dan de geldende rente, anders kan het bedrijf het geld beter op een spaarrekening zetten.

Op dezelfde wijze als hierboven beschreven, kunnen mensen ook overwegen om huidig inkomen te ‘investeren’ in een opleiding. Die opleiding is aantrekkelijk als hij uiteindelijk méér oplevert dan het geofferde inkomen + rente.

Ook bij de keuze om geld te beleggen in plaats van te sparen hoort de verwachting dat het beleggen uiteindelijk méér oplevert.

In beide gevallen wordt er geruild over de tijd. Huidige consumptie wordt verminderd, zodat er in de toekomst méér geconsumeerd kan worden.

De invloed van inflatie

Inflatie zorgt ervoor dat met een bepaald bedrag in de toekomst minder gekocht kan worden. De opbrengst van sparen, uitgedrukt in koopkracht, neemt dus af door inflatie.

Omgekeerd geldt dat lenen aantrekkelijker wordt door inflatie. In goederen uitgedrukt hoeft er later minder terugbetaald te worden.

Desondanks kan inflatie ook reden zijn om méér te sparen. Als je bij je pensioen een bepaalde koopkracht wilt bereiken, zul je door inflatie extra moeten sparen.