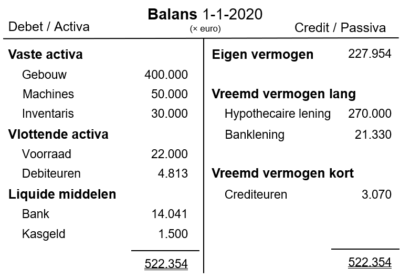

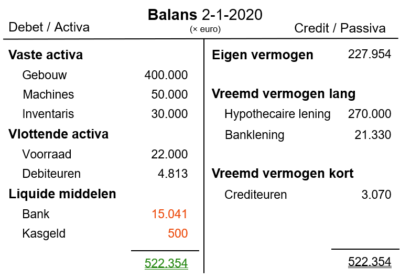

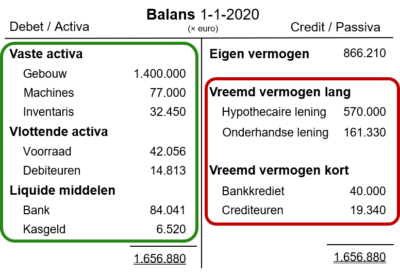

Een balans is een momentopname. Dat betekent dat we bijvoorbeeld op 1 januari (om 9.00 uur) kijken welke bezittingen het bedrijf op dat moment heeft en hoe die betaald zijn.

Maar handelingen van het bedrijf laten de bezittingen van het bedrijf veranderen en zorgt dus weer voor een nieuwe balans.

Wat er ook gebeurt. De debet- en creditzijde van de balans blijven aan elkaar gelijk, want elke bezit is gefinancierd met eigen- of geleend geld.

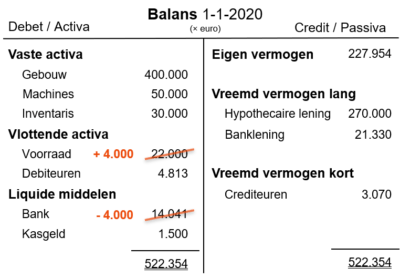

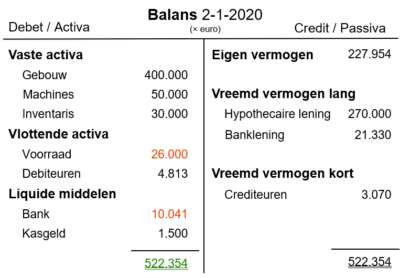

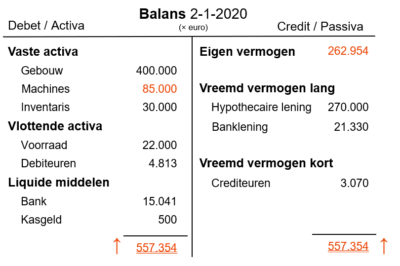

Wisselen van bezit

Voorraden kopen en direct betalen

Wanneer het bedrijf voor € 4.000 extra voorraden koopt en die ook direct betaalt, dan:

- neemt de waarde van de voorraden met € 4.00 toe

- en daalt het bedrag dat het bedrijf op de bankrekening heeft staan met € 4.000

- de totale bezittingen (balanstotaal) veranderen niet en

- ook de manier waarop het bedrijf de bezittingen gefinancierd (creditzijde) heeft niet.

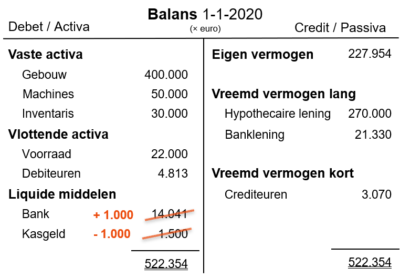

Kasgeld storten

Wanneer het bedrijf aan het eind van de dag € 1.000 van het contante (kas)geld naar de bank brengt, dan:

- neemt de hoeveelheid kasgeld met € 1.000 af

- en het bedrag op de bankrekening met € 1.000 toe

- wederom verandert er verder niets aan het balanstotaal of de creditzijde van de balans.

Bij het wisselen van bezit, verandert dus alleen de samenstelling aan de debetzijde van de balans.

Het ene bezit daalt in waarde en het andere bezit neemt toe.

Meer/Minder bezit

Als de omvang van de bezittingen verandert (totaal debetzijde), moet er ook iets veranderen aan de creditzijde.

De bezittingen die erbij komen (of eraf gaan) moeten immers op een manier gefinancierd zijn. Hetzij met geld van de eigenaar, hetzij met geleend geld.

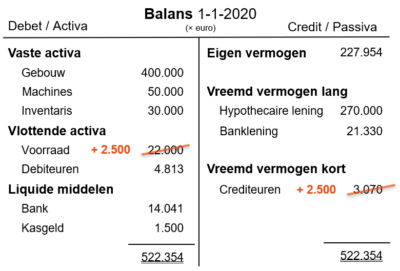

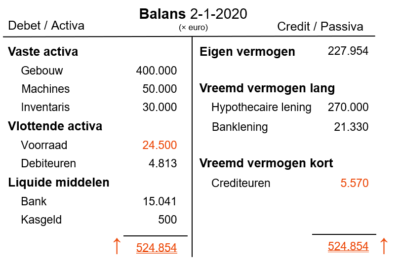

Voorraden kopen op rekening

Wanneer het bedrijf voor € 2.500 nieuwe voorraden koopt, maar de rekening pas over drie weken gaat betalen:

- dan neemt de waarde van de voorraden toe

- en daarmee ook de totale waarde van de bezittingen

- die stijging is gefinancierd door nog niet te betalen; hetgeen een vorm van lenen / vreemd vermogen is (crediteuren)

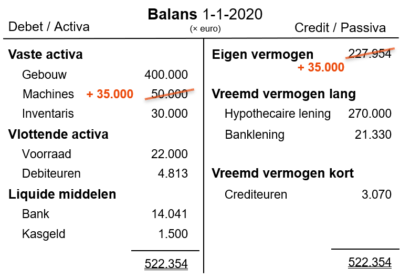

Het bedrijf uitbreiden met investeerder

Wanneer het bedrijf een nieuwe machine koopt voor € 35.000 die betaald wordt door een investeerder die in ruil voor deze financiering een aandeel van 10% van de toekomstige winst wil ontvangen.

- dan neemt de waarde van de machines met € 35.000 toe

- hetgeen gefinancierd wordt met nieuw eigen vermogen, omdat de investeerder extra eigen vermogen in het bedrijf stopt

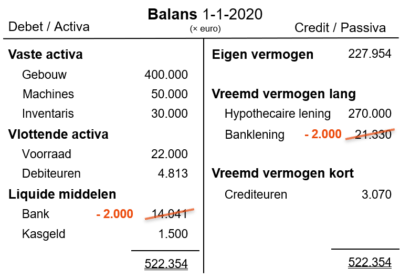

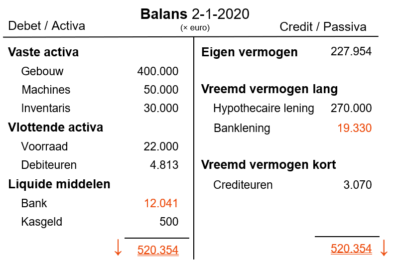

Aflossen van een lening

Een deel van de bezittingen is betaald met geleend geld.

- als er een stukje van € 2.000 van de banklening moet terugbetalen,

- verdwijnt ook een deel van de bezittingen – in de vorm van € 2.000 banktegoed

- De totale bezittingen van het bedrijf nemen af (en de financiering daarvan dus ook).

Een toename (afname) van bezit gaat dus altijd samen met een toename (afname) van de financiering.

Debetzijde en creditzijde blijven daardoor altijd aan elkaar gelijk.

Winst/Verlies

De meeste ondernemingen hebben als doel dat ze winst willen maken.

Die winst willen de eigenaren van de onderneming ontvangen voor het risico dat ze lopen met de onderneming.

Natuurlijk kunnen de eigenaren ook beslissen dat ze de gemaakte winst in het bedrijf willen laten zitten, zodat het bedrijf verder kan groeien.

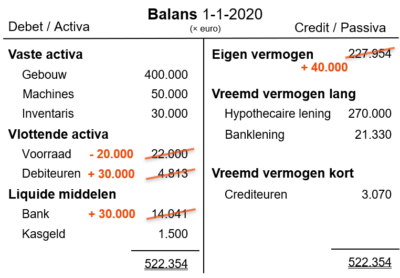

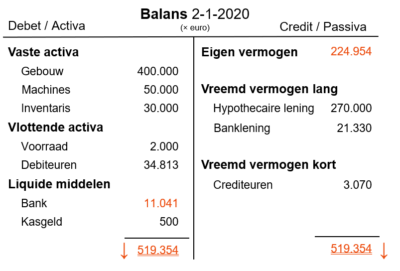

Verkoop van goederen

Het bedrijf haalt een omzet van € 60.000 met de verkoop van goederen die voor € 20.000 in de voorraden zaten. De helft van de klanten heeft direct betaald. De andere helft heeft 14 dagen de tijd om te betalen:

- de voorraden nemen met € 20.000 af

- er wordt € 30.000 ontvangen op de bankrekening

- en er zal in de nabije toekomst nog € 30.000 ontvangen worden (debiteuren)

- de totale bezittingen nemen nu toe

- dat extra bezit is winst voor de eigenaar = het bezit is gefinancierd met eigen vermogen

Winstuitkering

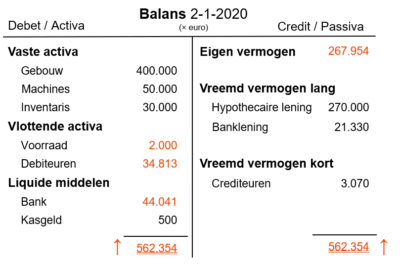

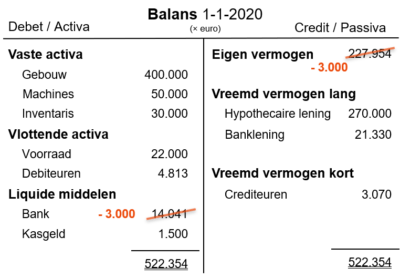

De eigenaar van het bedrijf geeft zichzelf een winstuitkering van € 3.000:

- dat zal meestal in de vorm van geld zijn – de bankrekening daalt met € 3.000

- het bedrijf heeft nu minder bezittingen

- de daling gaat ten kostte van het eigen vermogen

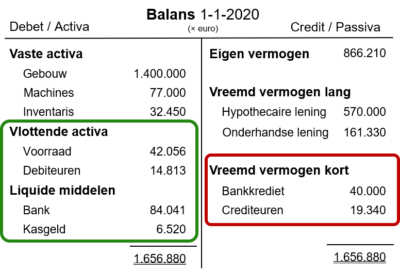

Een gezonde balans

De balans van een onderneming kan inzicht geven in de gezondheid van het bedrijf.

Daarbij maken we een onderscheid tussen korte- en lange termijn.

Op korte termijn: de liquiditeit

Kan het bedrijf op korte termijn zijn rekeningen betalen?

We gebruiken daarvoor de current ratio.

De verhouding tussen alle vlottende activa (inclusief liquide middelen) en de schulden die op korte termijn betaald moeten worden:

Een gezonde current ratio ligt ergens tussen 1,5 en 2.

Deze ratio kan fluctueren, maar bij een ratio die structureel te laag is bestaat er een kans dat het bedrijf in betaalproblemen komt, omdat er te weinig liquide middelen zijn.

Een structureel te hoge ratio betekent dat het bedrijf teveel liquide middelen heeft. Dat geld kan beter gebruikt worden om te beleggen of te investeren, want liquide middelen leveren weinig/geen winst op.

Op lange termijn: de solvabiliteit

Kan het bedrijf op lange termijn alle schulden betalen?

Er zijn verschillende verhoudingsgetallen om de solvabiliteit uit te drukken. Wij gebruiken:

Een gezonde solvabiliteit ligt ergens boven de 1,5.

Het bedrijf zal dan goed is staat zijn haar schulden af te betalen.

Een heel hoge solvabiliteit betekent echter dat er vooral met eigen vermogen gewerkt wordt, hetgeen het rendement dat gehaald wordt met het eigen vermogen vermindert.