Als je geld tekort komt, kun je lenen. Dat klinkt simpel, maar “geld lenen, kost geld”. Als je geld leent, moet je dat niet alleen later terug betalen. Je moet er ook rente over betalen.

Als je geld tekort komt, kun je lenen. Dat klinkt simpel, maar “geld lenen, kost geld”. Als je geld leent, moet je dat niet alleen later terug betalen. Je moet er ook rente over betalen.

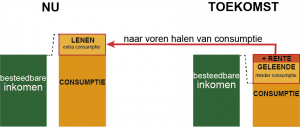

Door te lenen haal je toekomstig inkomen in de tijd naar voren. Dat betekent dat je nu méér kunt kopen, maar dat betekent dat je in de toekomst door aflossing en rente minder kunt kopen.

Nominale rente en effectieve rente

Als we spreken over ‘rente’ dan bedoelen we meestal de ‘nominale rente’.

De nominale rente is de rente waarmee het verschuldigde bedrag wordt berekend. Dit is het overeengekomen percentage. Meestal op jaarbasis.

De effectieve rente geeft aan wat je werkelijk betaalt als percentage van de lening. Hierbij wordt ook rekening gehouden met bijkomende kosten en het moment waarop je de rente moet betalen. Tegenwoordig wordt meestal gesproken van JKP, jaarlijks kostenpercentage.

De nominale rente berekent wat je na een jaar aan rente moet betalen over het geleende bedrag. Maar als je dat (in stukjes) eerder moet betalen, is dat minder aantrekkelijk / duurder.

Als je daarnaast ook nog administratiekosten moet betalen, is de lening veel duurder dan de nominale rente suggereert.

Vooral dubieuze website waar je geld kunt lenen maakten in het verleden misbruik van het verschil tussen nominale- en effectieve rente. De kosten voor de lener bleken dan uiteindelijk veel hoger dan gedacht. Daarom zijn alle kredietverstrekkers tegenwoordig verplicht om ook de effectieve rente te noemen. Helaas is dit verschil niet voor iedereen helder en wordt het effectieve rentepercentage niet altijd even duidelijk genoemd.

Vooral dubieuze website waar je geld kunt lenen maakten in het verleden misbruik van het verschil tussen nominale- en effectieve rente. De kosten voor de lener bleken dan uiteindelijk veel hoger dan gedacht. Daarom zijn alle kredietverstrekkers tegenwoordig verplicht om ook de effectieve rente te noemen. Helaas is dit verschil niet voor iedereen helder en wordt het effectieve rentepercentage niet altijd even duidelijk genoemd.

Om consumenten verder te beschermen geldt bovendien een wettelijk maximale rente. In 2020 is die 14%.

Helaas blijken sommige kredietverstrekkers steeds weer de regels te omzeilen en mensen in financiële nood nog verder in de problemen te brengen.

Voorbeeld

Johan sluit een korte lening af. Precies 1 jaar leent hij € 500 tegen een rente van 4%.

Hij betaalt daarvoor een afsluitprovisie van € 10.

BKR

Geld lenen gaat soms erg gemakkelijk. Maar het is niet altijd verantwoord.

Een goede kredietverstrekker controleert of de lening verantwoord is. Of de lener de lasten die bij de lening horen wel kan dragen. Dat is niet alleen in het belang van de lener. Ook de kredietverstrekker heeft er belang bij, omdat hij uiteindelijk graag zijn uitgeleende bedrag terug wil ontvangen.

Kredietverstrekkers zijn wettelijk verplicht om elke lening aan te melden bij het BKR (Bureau Krediet Registratie), waarna de leningen worden geregistreerd in een centraal registratiesysteem.

Zo krijgen kredietverstrekkers bij een nieuwe kredietaanvraag een realistisch beeld over welke leningen je hebt en of je een betalingsachterstand hebt. Aan de hand van die gegevens kan de kredietverstrekker beoordelen of lenen verantwoord is.

Bureau Krediet Registratie (BKR)

Soorten leningen

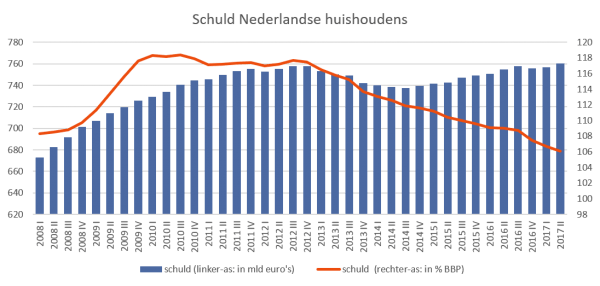

Nederlandse huishoudens lenen, internationaal gezien, veel. Zij hebben dus omvangrijke schulden. In totaal voor zo’n € 760 miljard. De belangrijkste schuld ontstaat uit de hypothecaire lening voor de aanschaf van een eigen woning. We komen daar later in dit hoofdstuk nog uitgebreid op terug.

Onderstaande grafiek toont de omvang van de Nederlandse schuld. Zowel absoluut (in euro’s) als relatief (in procenten van ons inkomen).

Er is een enorme diversiteit aan leningen. Elke lening heeft zijn eigen voorwaarden, looptijd en rentepercentage.

Het rentepercentage hangt eigenlijk altijd af van het risico voor de geldverstrekker. Hoe hoger het risico, hoe hoger de rente.

Het risico voor de kredietverstrekker kunnen we in twee risico’s opdelen:

Je kunt geld lenen bij je bank. Dat is de meest gangbare vorm van lenen.

Daarbij gaat het bijvoorbeeld om:

- een persoonlijke lening,

- een doorlopend krediet,

- een hypotheek (later in dit hoofdstuk meer hierover),

- rood staan,

- of het gebruik van een creditcard.

Daarnaast kun je ook geld lenen van andere kredietverstrekkers. Dat gaat meestal via website’s. Een waarschuwing hierbij is wel op zijn plaats, want in veel gevallen gaat het hierbij om zeer dure leningen. Een bekend voorbeeld zijn de flitskredieten, waarbij iemand snel voor een maand geld kan lenen. Hoewel wettelijk de rente maximaal 14% mag zijn, blijken mensen soms wel 270% te betalen. Meestal omdat de boetes oplopen, want de mensen die deze leningen afsluiten kunnen meestal (financieel gezien) geen kant meer op.

Waar ook vaak geleend wordt, meestal zonder dat mensen dit zien als een lening, is bij bedrijven.

Het gaat dan vaak om:

- huurkoop of koop op afbetaling, zoals bij de aanschaf van een nieuwe telefoon in een abonnement,

- of een lease-contract.

Onthou dat geld lenen altijd geld kost. En hoe makkelijker je geld kunt lenen, hoe duurder het lenen is!

Als laatste moeten we hier ook de studieschuld noemen die studenten opbouwen als zij geld lenen bij de overheid. Hoewel de rente relatief laag is en de terugbetalingsregeling vrij ruim is, blijft het een lening. Ook een goedkope lening is een schuld die je later moet terugbetalen.